Сторно реализации прошлого периода. Корректировка реализации прошлого периода в сторону уменьшения Забыли провести реализацию в прошлом квартале

Как исправить эту ситуацию, чтобы отчеты не трогать?

Елена Звенкова

Здравствуйте, Елена. Не совсем понятно, вы вообще реализацию не провели ни в бухучете ни в доходах для целей прибыли? Или только в книге продаж?

Что касается НДС, то однозначно вам нужно составить доп. лист к книге продаж за 4 квартал 2015 года и подать утоненную декларацию по НДС.

Если же вы и для налога на прибыль данную операцию не отразили, то надо подавать уточенную декларацию по прибыли.

Согласно ст.81 НК РФ

1. При обнаружении налогоплательщиком в поданной им в налоговый орган

налоговой декларации факта неотражения или неполноты отражения сведений, а

также ошибок, приводящих к занижению суммы налога, подлежащей уплате,

налогоплательщик обязан внести необходимые изменения в налоговую декларацию ипредставить в налоговый орган уточненную налоговую декларацию в порядке,

установленном настоящей статьей.

При обнаружении налогоплательщиком в поданной им в налоговый орган

налоговой декларации недостоверных сведений, а также ошибок, не приводящих к

занижению суммы налога, подлежащей уплате, налогоплательщик вправе внести

необходимые изменения в налоговую декларацию и представить в налоговый орган

уточненную налоговую декларацию в порядке, установленном настоящей статьей. При

этом уточненная налоговая декларация, представленная после истечения установленного

срока подачи декларации, не считается представленной с нарушением срока.

2. Если уточненная налоговая декларация представляется в налоговый орган до

истечения срока подачи налоговой декларации, она считается поданной в день

подачи уточненной налоговой декларации.

3. Если уточненная налоговая декларация представляется в налоговый орган

после истечения срока подачи налоговой декларации, но до истечения срока уплаты

налога, то налогоплательщик освобождается от ответственности, если уточненная

налоговая декларация была представлена до момента, когда налогоплательщик узнал

об обнаружении налоговым органом факта неотражения или неполноты отражения

сведений в налоговой декларации, а также ошибок, приводящих к занижению

подлежащей уплате суммы налога, либо о назначении выездной налоговой проверки.

4. Если уточненная налоговая декларация представляется в налоговый орган

после истечения срока подачи налоговой декларации и срока уплаты налога, то

налогоплательщик освобождается от ответственности в случаях:

1) представления уточненной налоговой декларации до момента, когда

налогоплательщик узнал об обнаружении налоговым органом неотражения или

неполноты отражения сведений в налоговой декларации, а также ошибок, приводящих

к занижению подлежащей уплате суммы налога, либо о назначении выездной

налоговой проверки по данному налогу за данный период, при условии, что до

представления уточненной налоговой декларации он уплатил недостающую сумму

налога и соответствующие ей пени;

2) представления уточненной налоговой декларации после проведения выездной

налоговой проверки за соответствующий налоговый период, по результатам которой

не были обнаружены неотражение или неполнота отражения сведений в налоговой

декларации, а также ошибки, приводящие к занижению подлежащей уплате суммы

налога.

5. Уточненная

налоговая декларация представляется налогоплательщиком в налоговый орган по

месту учета.

Уточненная налоговая декларация (расчет) представляется в налоговый орган

по форме, действовавшей в

налоговый период, за который вносятся соответствующие изменения.

Все статьи Правило "красного сторно": типичные ошибки и примеры применения в бухучете (Григорьева Е., Медведева М.)

Сторнировать ошибочную сумму можно несколькими способами.

По ретроскидкам сторно возникает у продавца, но не у покупателя.

Обратные проводки искажают оборот по счету.

Ошибки в регистрах бухгалтерского учета могут быть чреваты налоговыми последствиями. Чтобы этого избежать, компании важно вовремя обнаружить возможные искажения и исправить их.

Одним из способов корректировки является «красное сторно». Этот способ внесения исправлений применяется, если в учете дана неправильная корреспонденция счетов. Суть в том, что вначале ошибочная проводка повторяется красными чернилами (или красным цветом в компьютерной программе). При подсчете итогов в регистрах суммы, записанные красными чернилами, вычитаются из общего итога. Таким образом, неправильная запись аннулируется. После этого составляется новая проводка с правильной корреспонденцией счетов или правильной суммой.

Отражение обратных проводок вместо сторнирования завышенной суммы влечет задвоение оборотов по счетам

Зачастую ошибки возникают из-за невнимательности бухгалтера или сбоя в бухгалтерской программе. Например, в организацию поступил акт выполненных работ на сумму 30 000 руб. А бухгалтер по ошибке сделал запись:

Дебет 44 Кредит 60 — 33 000 руб.

В этом случае можно сторнировать разницу между правильной и неправильной суммой:

Дебет 44 Кредит 60 — -3000 руб.

Или отменить всю ошибочную сумму и отразить правильную запись:

Дебет 44 Кредит 60 — -33 000 руб.;

Дебет 44 Кредит 60 — 30 000 руб.

В обоих случаях искажений в учете не возникнет. Но если бухгалтер не ведет аналитический учет, ему будет легче вспомнить причину исправления, если в учете будет отражена вся сумма операций, а не только разница.

Кроме того, для внесения исправлений можно использовать обратные проводки — сумма, ранее учтенная по дебету счета, указывается по кредиту этого счета и наоборот:

Дебет 44 Кредит 60

— 33 000 руб. — отражена неправильная сумма операции;

Дебет 60 Кредит 44

— 3000 руб. — внесено исправление суммы.

Итоговые сальдо по счетам будут верными, но вот обороты задвоятся. Поэтому не рекомендуем использовать такой порядок исправления.

Напомним, что в любом случае при внесении исправлений надо составить бухгалтерскую справку, в которой указать на ошибку и обосновать ее исправление. Форма справки не унифицирована, но в ней имеет смысл отразить все обязательные реквизиты первичного документа, а также информацию, необходимую для определения причин исправления: реквизиты платежных документов, договоры, расчеты (ч. 2 ст. 9 Закона N 402-ФЗ).

Исправлять ошибки прошлых лет через сторнирование нельзя, если отчетность прошлого года уже утверждена

Если бухгалтер выявил ошибку, которая была допущена в прошлом году, то возможность применения метода «красное сторно» зависит от того, утверждена отчетность за прошлый год или еще нет (п. п. 5 — 14 ПБУ 22/2010).

В утвержденную отчетность исправления не вносятся, поэтому сторнировать данные в учете за прошлый год нельзя (п. 10 ПБУ 22/2010). Ошибочно завышенную сумму операции бухгалтер исправит на дату выявления ошибки с признанием прибылей либо убытков прошлых лет или по счетам учета прочих доходов или расходов (п. п. 9 и 14 ПБУ 22/2010).

Примечание. Ошибки прошлых лет исправлять сторнировочными записями нельзя.

Пример 1. Воспользуемся данными примера, рассмотренного выше.

25 ноября 2013 г.

Дебет 44 Кредит 60

— 33 000 руб. — допущена ошибка в сумме расходов;

15 августа 2014 г.

Дебет 60 Кредит 91

— 3000 руб. — отражен прочий доход в сумме неправомерно учтенного расхода в прошлом году (ошибка оценена компанией как несущественная);

15 августа 2014 г.

Дебет 60 Кредит 84

— 3000 руб. — увеличена нераспределенная прибыль (ошибка оценена компанией как существенная).

Напомним, что такой порядок не применяется в налоговом учете. Выявленную ошибку прошлого года исправляют в том налоговом периоде, в котором она была допущена, независимо от времени ее обнаружения. Если были завышены расходы, то возникла недоимка по налогу на прибыль. Следовательно, необходимо подать уточненную декларацию по этому налогу (п. 1 ст. 81 НК РФ).

Если с завышенной суммы расходов НДС к вычету был заявлен также в большем размере, то по НДС также придется подать уточненную декларацию.

Примечание. «Красное сторно» не всегда означает исправление ошибок.

Справка. Способы исправления данных в бухгалтерских документах

Исправление бухгалтерских ошибок регламентируется Федеральным законом от 06.12.2011 N 402-ФЗ «О бухгалтерском учете» (далее — Закон N 402-ФЗ) и Положением по бухгалтерскому учету «Исправление ошибок в бухгалтерском учете и отчетности» (ПБУ 22/2010).

Для того чтобы исправить ошибки, у бухгалтеров, помимо способа «красное сторно», существует еще несколько способов:

— корректурный способ.

Применяется для исправления ошибок в первичных документах и регистрах бухгалтерского учета. Неправильное слово или сумму зачеркивают тонкой линией так, чтобы можно было прочитать первоначальный вариант, а сверху аккуратно пишут правильное значение. Исправление заверяется подписью лица, ответственного за ведение регистра, проставляется дата и печать организации (ч. 7 ст.

9 и ч. 8 ст. 10 Закона N 402-ФЗ, разд. 4 Положения о документах и документообороте в бухгалтерском учете, утв. Минфином СССР 29.07.1983 N 105, и Письмо Минфина России от 31.03.2009 N 03-07-14/38). Таким образом, исправления в регистры учета вносятся до подсчета итогов. Данный метод используют при «ручном» ведении учета, без применения компьютерных программ;

— способ дополнительной проводки. Его используют, когда операция не была отражена своевременно или при правильной корреспонденции счетов сумма операции оказалась меньше реальной. В этом случае составляют дополнительную бухгалтерскую проводку на сумму операции или на разницу между правильной и отраженной суммами. При этом составляется бухгалтерская справка, в которой поясняются причины исправления. Таким образом, исправляются ошибки, выявленные как в текущем, так и в прошлых периодах.

Предоставление ретроспективных скидок влечет сторнирование выручки для продавца, покупатель не меняет стоимость товаров

Сторнировать ранее проведенные операции бухгалтерам приходится не только в случае допущения ошибок, но и при предоставлении скидок по итогам отгрузок за прошедший период.

То есть после того, как продавец отгружает товары и отражает у себя выручку, а покупатель принимает эти товары на учет. По итогам периода на уже отгруженные товарно-материальные ценности продавец предоставляет скидку (например, за большие объемы покупок).

По правилам бухгалтерского учета выручка признается исходя из всех предоставленных покупателям скидок и наценок (п. п. 6 и 6.5 ПБУ 9/99 «Доходы организации», утв. Приказом Минфина России от 06.05.1999 N 32н).

Пример 2. Продавец отгрузил покупателю первую партию товара на сумму 11 800 руб., в том числе НДС — 1800 руб.

Затем в течение месяца вторую партию на 23 600 руб., в том числе НДС — 3600 руб.

По итогам месяца продавец предоставил скидку на отгруженный товар в размере 10%:

11 800 руб. + 23 600 руб. = 35 400 руб.;

35 400 руб. x 10% = 3540 руб., в том числе НДС — 540 руб.

Продавец в учете делает следующие бухгалтерские записи:

15 июля 2014 г.

Дебет 62 Кредит 90

— 11 800 руб. — отражена выручка от реализации;

Дебет 90 Кредит 68

— 1800 руб. — начислен НДС с выручки от реализации;

25 июля 2014 г.

Дебет 62 Кредит 90

— 23 600 руб. — отражена выручка от реализации;

Дебет 90 Кредит 68

— 3600 руб. — начислен НДС с выручки от реализации.

Дебет 62 Кредит 90

— -3540 руб.

— сторнирована ранее отраженная выручка на сумму скидки;

Дебет 90 Кредит 68

— -540 руб. — уменьшен НДС с выручки после выставления корректировочного счета-фактуры.

Покупатель при получении ретроспективной скидки корректировать стоимость оприходованных товаров не может (п. 12 ПБУ 5/01 «Учет материально-производственных запасов, утв. Приказом Минфина России от 09.06.2001 N 44н). Поэтому скидку он отразит как прочий доход, даже если она получена в том же году, что и приняты на учет товары:

15 июля 2014 г.

Дебет 41 Кредит 60

— 10 000 руб. — отражены приобретенные товары;

Дебет 19 Кредит 60

— 1800 руб. — отражен НДС со стоимости товаров;

Дебет 68 Кредит 19

— 1800 руб. — поставлен к вычету НДС со стоимости товаров;

25 июля 2014 г.

Дебет 41 Кредит 60

— 20 000 руб. — отражены приобретенные товары;

Дебет 19 Кредит 60

— 3600 руб. — отражен НДС со стоимости товаров;

Дебет 68 Кредит 19

— 3600 руб. — поставлен к вычету НДС со стоимости товаров.

4 августа покупателю предоставлена скидка 10% на отгруженный товар (3540 руб.):

Дебет 60 Кредит 91

— 3000 руб. — отражены прочие доходы на сумму полученной от продавца скидки.

После получения документа от продавца о предоставлении скидки или получения корректировочного счета-фактуры покупателю нужно восстановить НДС со стоимости товаров, принятый к вычету:

Дебет 19 Кредит 60

— 540 руб. — отражен НДС на сумму скидки.

При этом предоставление скидок на товары, отгруженные в прошлом году, продавец отражает в учете без применения сторнировочных записей, а проводит по счету 91 «Прочие доходы и расходы» (План счетов и Инструкция по его применению, утв. Приказом Минфина России от 31.10.2000 N 94н).

Сторнировочные записи отражаются при возврате товара в том же году, что и продажа

Выручка от продажи товара в бухучете продавца отражается в момент перехода права собственности к покупателю (п. 12 ПБУ 9/99). У покупателя право собственности возникает с момента передачи ему товара продавцом — вручения товара покупателю или же перевозчику (ст. ст. 223 и 224 ГК РФ).

Если покупатель возвращает часть товара продавцу, это означает, что право собственности не перешло. Поэтому у продавца нет оснований учитывать выручку от продажи этих товаров — он вносит в учет корректировки.

Примечание. При возврате товаров покупателем или предоставлении ретроскидки продавец сторнирует выручку.

На выявленный брак покупатель составляет акт об установленном расхождении по количеству и качеству при приемке товарно-материальных ценностей, который является юридическим основанием для выставления претензии продавцу. И уже на основании выставленной покупателем претензии в учете у продавца появляются записи красными чернилами.

Пример 3. 25 апреля 2014 г. ООО «Компания 1» отгрузило ООО «Компания 2» морозильные камеры в количестве 3 штук по цене 24 780 руб. за штуку (в том числе НДС — 3780 руб.).

Себестоимость одной камеры составляет 17 000 руб.

6 мая 2014 г. ООО «Компания 2» присылает ООО «Компания 1» претензию о том, что одна из поставленных камер оказалась бракованной, и возвращает ее.

В тот же день продавец перечисляет денежные средства за возвращенную продукцию.

В бухгалтерском учете продавец делает следующие записи:

25 апреля 2014 г.

Дебет 62 Кредит 90

— 74 340 руб. — отражена выручка за реализованную продукцию;

Дебет 90 Кредит 68

— 11 340 руб. — начислен НДС на основании счета-фактуры;

Дебет 90 Кредит 43

— 51 000 руб. — списана себестоимость реализованной продукции;

6 мая 2014 г.

Дебет 62 Кредит 90

— -24 780 руб. — сторнирована ранее отраженная выручка;

Дебет 90 Кредит 43

— -17 000 руб. — откорректирована ранее списанная себестоимость реализованной бракованной продукции;

Дебет 90 Кредит 99

206

— -4000 руб. — откорректирована ранее отраженная прибыль от реализации бракованной продукции;

Дебет 90 Кредит 68

— -3780 руб. — заявлен вычет НДС с возвращенной продукции;

Дебет 43, 28 Кредит 43

— 17 000 руб. — прием продукции, возвращенной покупателем, на склад на основании акта;

Дебет 62 Кредит 51

— 24 780 руб. — возвращены денежные средства за бракованную продукцию.

Если вы не нашли на данной странице нужной вам информации, попробуйте воспользоваться поиском по сайту:

Ситуация когда в компании изменяется сумма реализации за предыдущий период может быть в случае обнаружения ошибок в документах по отгрузке товаров/услуг и в случае изменения договорных условий, касающихся предыдущих поставок (например сделали доп. соглашение о снижении цены в том числе за предыдущий период).

Первый вариант необходимо отразить в бухгалтерском и налоговом учете в соответствии со статьей 54 Федерального закона от 27.07.2006 N 137-ФЗ:

Статья 54. Общие вопросы исчисления налоговой базы

1. Налогоплательщики-организации исчисляют налоговую базу по итогам каждого налогового периода на основе данных регистров бухгалтерского учета и (или) на основе иных документально подтвержденных данных об объектах, подлежащих налогообложению либо связанных с налогообложением.

При обнаружении ошибок (искажений) в исчислении налоговой базы, относящихся к прошлым налоговым (отчетным) периодам, в текущем налоговом (отчетном) периоде перерасчет налоговой базы и суммы налога производится за период, в котором были совершены указанные ошибки (искажения).

(в ред.Федерального закона от 27.07.2006 N 137-ФЗ)

В случае невозможности определения периода совершения ошибок (искажений) перерасчет налоговой базы и суммы налога производится за налоговый (отчетный) период, в котором выявлены ошибки (искажения). Налогоплательщик вправе провести перерасчет налоговой базы и суммы налога за налоговый (отчетный) период, в котором выявлены ошибки (искажения), относящиеся к прошлым налоговым (отчетным) периодам, также и в тех случаях, когда допущенные ошибки (искажения) привели к излишней уплате налога.

(абзац введен Федеральным законом от 27.07.2006 N 137-ФЗ, в ред. Федерального закона от 26.11.2008 N 224-ФЗ)

Отражение исправлений в «1С:Бухгалтерия предприятия» выполняется документом «Корректировка реализации».

Если сумма реализации уменьшается (т.е. мы переплатили налог на прибыль), и отчетность за предыдущий период еще не сдана, то документ отразит сумму корректировки взаиморасчетов и сумму изменения в базе по налогу на прибыль в первом не закрытом периоде используя счет 76.К.

« На субсчете 76.К » Корректировка расчетов прошлого периода» учитывается результат корректировки расчетов с контрагентами, которая была произведена после завершения отчетного периода.

Задолженность по расчетам с контрагентами учитывается на счете с даты операции, которая подлежит корректировке, по дату корректирующей операции.

Аналитический учет ведется по каждому дебитору и кредитору (субконто «Контрагенты»), основанию расчетов (субконто «Договоры») и документам расчетов (субконто «Документы расчетов с контрагентом»). Каждый дебитор и кредитор — элемент справочника «Контрагенты». Каждое основание расчетов — элемент справочника «Договоры контрагентов».»

Если же отчетность уже сдана, то необходимо на вкладке «Расчеты» поставить в документе на галочку «Бухгалтерский учет прошлого года закрыт ……» и указать статью прочих доходов/расходов.

В этом случае все проводки будут сделаны текущей датой:

Если сумма реализации увеличилась (т.е. мы не доплатили налоги в бюджет), то «1С:Бухгалтерия предприятия» все проводки по увеличению налоговой базы будет делать датой исходного документа. В нашем случае реализация была 14.01.2013г. А сумму закрытия 76.к на счет 62.1будет сделана датой обнаружения ошибки – в нашем случае 22.02.2015г.

Пометка о закрытии периода на вкладке «Расчеты» существенных изменений в проводки в этом случае уже не внесет.

В результате если в результате выявления ошибки сумма налога «пошла к уплате», то придется сдавать уточненный расчёт и выполнять процедуру повторного закрытия периода.

Поэтому если период еще не сдан, то очень желательно (если это еще возможно) просто исправить в исходном документе сумму реализации.

Метки: БП 3.0

1С:Бухгалтерия поможет бухгалтеру исправить ошибки прошлых периодов

Как показывает практика, работа бухгалтерии иногда сопровождается непреднамеренными ошибками и неточностями, что приводит к искажению данных в бухгалтерской и налоговой отчетности.

Метод исправления ошибок в бухгалтерском учете зависит от времени их выявления. В бухгалтерском учете ошибки корректируются в том периоде, в котором они обнаружены. В связи с этим отсутствуют корректирующие формы бухгалтерской отчетности.

Если ошибка обнаружена в текущем периоде до окончания отчетного года, то исправительные записи вносятся в том месяце, когда выявлено неправильное отражение хозяйственной операции. Допущенная в предыдущем отчетном периоде ошибка, выявленная в текущем месяце, исправляется корректирующей проводкой на основании бухгалтерской справки в текущем месяце. Поскольку бухгалтерская отчетность составляется нарастающим итогом с начала года, искажения данных отчетности предыдущих отчетных периодов устраняется при подготовке годовой бухгалтерской отчетности.

Ошибка, выявленная в текущем периоде, после окончания отчетного года, но до утверждения годовой бухгалтерской отчетности, исправляется путем внесения исправительных записей в декабре того года, за который составляется годовая бухгалтерская отчетность, согласно п.11 «Указаний о порядке составления и представления бухгалтерской отчетности», утвержденных приказом Минфина России № 67н от 22.07.2003 г.

Если ошибка выявлена после утверждения в установленном порядке годовой бухгалтерской отчетности, то исправления в бухгалтерский учет и отчетность не вносятся. Они рассматриваются как прибыль или убыток прошлых лет, выявленные в отчетном году, и отражаются в составе внереализационных расходов или доходов (п.8 ПБУ 9/99 «Доходы организации»; п.12 ПБУ 10/99 «Расходы организации»).

Существует несколько способов внесения корректировок в бухгалтерский учет. Это, способ дополнительной записи (проводки), метод «красного сторно», способ обратной проводки, способ переноса суммы с ошибочного счета на правильный, способ применения корректировочного счета.

Последние три способа, как правило, приводят к искажению оборотов. В связи с этим на практике применяют способ дополнительной записи (проводки) (для корректировки выполняют такую же проводку, но только на недостающую сумму) и метод «красного сторно» (ошибочная проводка полностью дублируется, но с отрицательной суммой, после этого формируется корректная проводка на необходимую сумму).

Для корректной реализации метода «красного сторно» в конфигурации «1С:БУХГАЛТЕРИЯ 8» недостаточно отсторнировать только проводки по бухгалтерскому и налоговому учету. Необходимо откорректировать движения по регистрам накопления, потому как именно они являются основным источником информации для составления налоговой отчетности в программе.

В связи с этим рекомендуется использовать специальный документ «Корректировка записей регистров» , который находится в пункте меню «Операции». При заполнении данного документа необходимо установить флаг «Использовать заполнение движений», после чего в появившейся табличной части указать документ и выполняемое с ним действие. При нажатии на кнопку «Заполнить движения» для каждой строки табличной части «Заполнение движений» выполняются указанные действия и, при необходимости, заполняются движения регистров накопления, регистров сведений и регистров бухгалтерии на соответствующих закладках.

В случае, если ошибка, допущенная в бухгалтерском учете, привела к искажению налоговой базы, возникает необходимость в перерасчете налогов за период возникновения ошибки.

Если ошибка привела к переплате налога, то, подав заявление и уточненную декларацию, организация может воспользоваться своим правом на зачет или возврат излишне уплаченной суммы налога. Сама процедура зачета и возврата налога прописана в ст. 78 НК РФ.

Наши клиенты зачастую сталкиваются с ситуациями, когда в текущем налоговом периоде приходится корректировать или отражать факты хозяйственной жизни, относящиеся к прошлым периодам. При этом они часто обращаются к нам с вопросом о том, почему движения документов «Корректировка поступления» и «Корректировка реализации» формируются не датой документа корректировки, а датой корректируемого документа, то есть датой прошлого года. Данная статья посвящена тому, как правильно отразить корректировку доходов и расходов прошлого периода даже больше не с точки зрения программ 1С, а с точки зрения методологии бухгалтерского и налогового учета.

Бухгалтерский учет

Согласно Приказа Минфина РФ от 22 июля 2003 г. N 67н «О формах бухгалтерской отчетности организаций»:

- В случаях выявления неправильного отражения хозяйственных операций текущего периода до окончания отчетного года исправления производятся записями по соответствующим счетам бухгалтерского учета в том месяце отчетного периода, когда искажения выявлены.

- При выявлении неправильного отражения хозяйственных операций в отчетном году после его завершения, но за который годовая бухгалтерская отчетность не утверждена в установленном порядке, исправления производятся записями декабря года, за который подготавливается к утверждению и представлению в соответствующие адреса годовая бухгалтерская отчетность.

- В случаях выявления организацией в текущем отчетном периоде неправильного отражения хозяйственных операций на счетах бухгалтерского учета в прошлом году исправления в бухгалтерский учет и бухгалтерскую отчетность за прошлый отчетный год (после утверждения в установленном порядке годовой бухгалтерской отчетности) не вносятся. П. 11 Приказа минфина РФ от22 июля 2003 г. N 67н.

В документах «Корректировка поступления» и «Корректировка реализации» изложенные выше требования законодательства поддерживаются опционально. С этой целью в документах «Корректировка поступления» и «Корректировка реализации» на закладке «Дополнительно» имеется признак «Бухгалтерский учет прошлого года закрыт для корректировки (отчетность подписана)». При проведении документа «Корректировка реализации» без данного признака проводки в бухгалтерском учете формируются с использованием 90 и 99 счета, например, в случае корректировки выручки от реализации в большую сторону:

Дт 76.К Кт 90.01.1 - на сумму увеличения стоимости

Дт 90.03 Кт 68.02 - на сумму увеличения НДС

Дт 62.01 Кт 76.К - на сумму увеличения стоимости

Дт 90.09 Кт 99.01.1 - финансовый результат корректировки

При этом все проводки формируется не датой документа корректировки, а датой корректируемого документа реализации, то есть прошлым годом.

При проведении документа «Корректировка реализации» с установленным признаком «Бухгалтерский учет прошлого года закрыт для корректировки (отчетность подписана)» проводки в БУ формируются через 91 счет, например, при корректировке реализации в сторону увеличения доходов:

Дт 62.01 Кт 91.01 - на сумму увеличения стоимости

Дт 91.02.1 Кт 68.02 - на сумму увеличения НДС

Проводки при этом формируются датой документа корректировки реализации. Аналитика 91 счета, то есть статья прочих доходов и расходов, указывается в документе на закладке «Дополнительно» рядом с признаком «Бухгалтерский учет прошлого года закрыт для корректировки (отчетность подписана)».

Таким образом, в БУ мы самостоятельно можем регулировать в каком периоде и через какой счет отражать корректировку доходов и расходов прошлого периода.

Налоговый учет

Порядок корректировки доходов и расходов за прошлый год в налоговом учете регламентируется статьей 54 Налогового Кодекса РФ:

Налогоплательщики-организации исчисляют налоговую базу по итогам каждого налогового периода на основе данных регистров бухгалтерского учета и (или) на основе иных документально подтвержденных данных об объектах, подлежащих налогообложению либо связанных с налогообложением.

При обнаружении ошибок (искажений) в исчислении налоговой базы, относящихся к прошлым налоговым (отчетным) периодам, в текущем налоговом (отчетном) периоде перерасчет налоговой базы и суммы налога производится за период, в котором были совершены указанные ошибки (искажения).

(в ред. Федерального закона от 27.07.2006 N 137-ФЗ)

В случае невозможности определения периода совершения ошибок (искажений) перерасчет налоговой базы и суммы налога производится за налоговый (отчетный) период, в котором выявлены ошибки (искажения). Налогоплательщик вправе провести перерасчет налоговой базы и суммы налога за налоговый (отчетный) период, в котором выявлены ошибки (искажения), относящиеся к прошлым налоговым (отчетным) периодам, также и в тех случаях, когда допущенные ошибки (искажения) привели к излишней уплате налога.

(абзац введен Федеральным законом от 27.07.2006 N 137-ФЗ, в ред. Федерального закона от 26.11.2008 N 224-ФЗ)

Таким образом, не отражение хозяйственных операций в прошлом периоде является ошибкой, приведшей к искажению данных за прошлые периоды. Поэтому при получении оправдательных документов (п. 1 ст. 252 НК РФ) и в соответствии со ст. 54, 272 НК РФ, постановлением Президиума ВАС РФ от 09.09.2008 № 4894/08:

- при увеличении суммы дохода, относящегося к прошлому периоду, подается уточненная налоговая декларация за период, к которому относится корректировка (абз. 2 п. 1 ст. 54 НК РФ).

- при увеличении суммы расхода, относящегося к прошлому периоду, налогоплательщик имеет право выбора (абз. 3 п. 1 ст. 54, абз. 2 п. 1 ст. 81, подп. 3 п. 7 ст. 272 НК РФ, постановления ФАС Северо-Западного округа от 05.06.2012 № А44-3816/2011, от 31.01.2011 № А56-10165/2010, Северо-Кавказского округа от 22.02.2012 № А53-11894/2011, Московского округа от 15.03.2013 № А40-54227/12-90-293, от 14.08.2013 № А40-110013/12-20-566, Девятого арбитражного апелляционного суда от 26.03.2013 № 09АП-6639/2013, письма Минфина России от 23.01.2012 № 03-03-06/1/24, от 25.08.2011 № 03-03-10/82, ФНС России от 11.03.2011 № КЕ-4-3/3807): - подать уточненную налоговую декларацию за период, к которому относится первичный учетный документ; - либо корректировать налогооблагаемую базу в текущем налоговом периоде (году).

При этом скорректировать налогооблагаемую базу текущего периода налогоплательщик имеет право только в случае, когда в периоде, к которому относится ошибка, у налогоплательщика по данным налогового учета имеется прибыль. Если же по данным налогового учета получен убыток, то факт излишней уплаты налога отсутствует, следовательно, подается уточненная налоговая декларация (письма Минфина России от 30.01.2012 № 03-03-06/1/40, от 05.10.2010 № 03-03-06/1/627, от 11.08.2011 № 03-03-06/1/476, от 15.03.2010 № 03-02-07/1-105).

При проведении документа «Корректировка реализации» (корректировка в сторону увеличения стоимости) при неустановленном признаке «Бухгалтерский учет прошлого года закрыт для корректировки (отчетность подписана)» проводки в НУ формируются через 90 счет датой корректируемого документа, то есть датой прошлого периода:

При проведении документа «Корректировка реализации» (корректировка в сторону увеличения стоимости) с установленным признаком «Бухгалтерский учет прошлого года закрыт для корректировки (отчетность подписана)» в НУ формируются следующие проводки:

Датой корректируемого документа:

Дт Кт 90.01.1 (НУ) - на сумму увеличения стоимости

Дт 90.09 Кт 99.01 (НУ) - финансовый результат корректировки

Датой текущего периода, то есть датой документа корректировки:

Дт Кт 91.01.7 (ПР) - на сумму увеличения стоимости

Таким образом, разработчики 1С руководствуются принципом, что корректировки учета за прошлые периоды в налоговом учете не должны затрагивать (изменять) налоговую базу по налогу на прибыль текущего периода. В случаях, предусмотренных законодательством, документы могут формировать движения бухгалтерского и налогового учета в том периоде, в котором оформлен корректируемый документ. При этом может потребоваться перевыполнить реформацию баланса и вручную доначислить налог на прибыль и пени.

Содержание журнала № 11 за 2017 г.Л.А. Елина,

ведущий эксперт

Исправляем НДС-ошибки

Разные требования по одной декларации

По одной НДС-декла -рации нам пришли два разных требования о представлении пояснений. Можно ли нам подать одно общее пояснение на эти требования?

Нет, нельзя. Если вы представите пояснения только на одно из требований, получится, что второе требование вы проигнорировали. И вас могут оштрафовать на 5000 руб.п. 1 ст. 129.1 НК РФ

Налоговая служба поясняет сложившуюся ситуацию такПисьмо ФНС от 02.11.2016 № ЕД-4-15/20890@ . Декларации по НДС проверяет программа «АСК НДС-2». Она автоматически выставляет разные требования по выявленным расхождениям:

в одно требование включаются расхождения, выявленные по разделу 8 «Сведения из книги покупок...» и приложению № 1 «Сведения из дополнительных листов книги покупок» к разделу 8 НДС-декла -рации;

в другое требование включаются расхождения, выявленные по разделу 9 «Сведения из книги продаж...» и приложению № 1 «Сведения из дополнительных листов книги продаж» к разделу 9.

Так что, получив два разных требования по одной декларации, нужно:

передать инспекции по ТКС квитанцию о приеме каждого требования. Сделать это надо в течение 6 рабочих дней со дня их отправки налоговым органом;

представить пояснение отдельно на каждое требование.

Учтите, что обойтись пояснениями вы можете, только если у вас не было ошибок либо они не привели к изменению суммы НДС, отраженной в декларации. В противном случае придется подать уточненку.

Забытая реализация

В I квартале 2017 г. забыли провести реализацию товара, она не попала ни в книгу продаж, ни в НДС-декла -рацию. В программе I квартал уже закрыт. Покупатель у себя покупку отразил. Обнаружили ошибку 26 апреля, когда поступила оплата от покупателя. Как исправить отчетность и какой датой сделать проводки по реализации?

Проще всего в бухгалтерской программе открыть I квартал, отразить проводки по реализации той датой, которая указана в отгрузочных документах. Затем:

составляете уточненную декларацию по НДС. В ней раздел 9 «Сведения из книги продаж...» указываете с признаком актуальности «0». То есть в налоговую службу заново будут поданы все сведения о ваших продажах. Раздел 8 «Сведения из книги покупок...» в этом случае можно указать с признаком актуальности «1», если у вас не было ошибок при отражении НДС-вычетов;

составляете уточненную декларацию по налогу на прибыль, если занижение выручки повлияло и на этот налог;

если нужно - доплачиваете НДС и налог на прибыль, а также пени по этим налогам. Их надо рассчитать самостоятельно;

отправляете уточненные декларации в инспекцию.

Есть и второй вариант, при котором можно не править данные I квартала. Отразите в бухучете исправление ошибки в момент обнаружения, как предписывает ПБУ 22/2010. То есть сделайте проводки по забытой реализации во II кварталеп. 5 ПБУ 22/2010 . В ситуации, когда, к примеру, товар отгружен 13.03.2017, а исправляется ошибка 26.04.2017 (на дату получения денег за товар), проводки будут такие.

Поскольку ошибка относится к текущему году и она будет исправлена в «прибыльном» налоговом учете аналогичным образом, разниц по правилам ПБУ 18/02 не возникнет.

Как и в первом варианте, если требуется, составляете уточненную декларацию по налогу на прибыль, доплачиваете налог и пени и после этого направляете декларацию в инспекцию.

А порядок уточнения НДС-декла -рации будет иным. Для корректировки НДС-обязательств за I квартал надо составить дополнительный лист к книге продаж. В нем отражаете реализацию датой, указанной в накладной. В таком случае в уточненной НДС-декла -рации будет сформировано приложение № 1 к разделу 9 «Сведения из дополнительных листов книги продаж» с признаком актуальности «0». В разделе 9, как и в разделе 8 уточненной декларации, укажите признак актуальности «1». Он говорит о том, что переданные ранее сведения не меняются. Доплачиваете недоимку по НДС, пени и отправляете уточненную декларацию в инспекцию по ТКС.

В декларации занижена сумма по входящему счету-фактуре

Обнаружили, что в I квартале 2017 г. неправильно указали сумму вычета НДС по купленному товару - ровно в два раза меньше. При этом стоимость самого товара указана верно. Инспекция при камералке НДС-декла -рации эту ошибку не выявила. Уточненку сдавать не хочу. Как не потерять оставшуюся половину вычета?

Камеральная проверка вашей декларации не выявила ошибку, поскольку вы на законных основаниях могли заявить к вычету лишь часть входного НДС.

Чтобы заявить вычет по оставшейся части налога, надо просто зарегистрировать тот же счет-фактуру поставщика в книге покупок текущей датой. К примеру, в мае 2017 г. Сделать это можно и позже, главное - в течение 3 лет с даты принятия на учет товарап. 2 ст. 171 , п. 1.1 ст. 172 НК РФ . При этом в графе 15 книги покупок указываете общую стоимость товаров по счету-фактуре. А в графе 16 - часть НДС, не принятую ранее к вычету.

Ошибку в наименовании продавца программа ФНС не отследит

При камералке НДС-декла -рации инспекция прислала требование о представлении пояснений. Налоговики не находят продавца, счет-фактуру от которого я зарегистрировала. Стала проверять - оказалось, в книге покупок я с ошибкой указала его наименование. Как исправить такую ошибку?

В декларации отражаются только ИНН/КПП продавца. Наименование продавца из книги покупок в саму НДС-декла -рацию не выгружается. Значит, дело не в том, что вы ошиблись в его наименовании при регистрации счета-фактуры в книге продаж.

Чтобы отстоять вычет, вам надо доказать инспекции, что счет-фактура, по которому вы заявили вычет, реальный. В частности, нужно, чтобы поставщик отразил этот счет-фактуру в своей НДС-декла -рации. То есть задекларировал реализацию и исчислил с нее НДС. Свяжитесь с продавцом и выясните, сделал ли он это. Если он не отразил реализацию, попросите его представить уточненную декларацию. А в своих пояснениях к декларации обрисуйте налоговикам сложившуюся ситуацию.

Если же продавец оказался фирмой-однодневкой и вообще не подал НДС-декла -рацию, то инспекция не подтвердит вычет НДС по его счету-фактуре. И вам придется подавать уточенную декларацию, в которой такого вычета уже не будет.

Либо готовьтесь отстаивать право на вычет в суде. Кстати, судьи иногда встают на сторону налогоплательщика. Но только если он докажет, в частности, чтоПостановления Пленума ВАС от 12.10.2006 № 53 (пп. 1 , ); АС ВВО от 11.11.2016 № А28-14660/2015 ; 15 ААС от 13.02.2017 № 15АП-20848/2016 ; Решение АС Ростовской области от 13.03.2017 № А53-31426/16 (Внимание! PDF-формат) :

сделка по приобретению товара реальна;

целью этой сделки не было получение необоснованной налоговой выгоды;

покупатель и продавец не взаимозависимы;

покупатель проявил должную осмотрительность в выборе контрагента.

В других случаях судьи поддерживают инспекторов, признавая правомерным доначисление НДС и начисление штрафовсм., например, Постановления АС СЗО от 03.04.2017 № Ф07-1794/2017 ; АС СКО от 05.04.2017 № Ф08-1828/2017 ; 18 ААС от 01.02.2017 № 18АП-16650/2016 .

Скан счета-фактуры пояснения не заменяет

Пришло требование представить пояснения по НДС: якобы отраженный у нас счет-фактура продавца не существует. Уточнили у продавца ситуацию. Он продажу в декларации отразил. Достаточно ли выслать в ИФНС скан «потерянного» счета-фактуры?

Нет, не достаточно. Вы должны представить пояснения в электронном виде по утвержденному формату.

И уточните у продавца, какой код операции он проставил по вашему счету-фактуре. Возможно, что он ошибочно указал код 26 «Реализация товаров (работ, услуг) лицам, не являющимся налогоплательщиками НДС». Тогда программа налоговиков проигнорирует запись о счете-фактуре, даже если она внесена продавцом в раздел 9 «Сведения из книги продаж». Соответственно, сопоставлять вашу покупку программе налоговиков будет не с чемПисьмо УФНС по Московской области от 09.12.2016 № 21-26/94330@ .

Если у вас именно такая ситуация, сообщите об этом в пояснениях. Подавать уточненную декларацию ни вам, ни вашему поставщику не нужно.

Счета-фактуры, полученные с опозданием

НДС-декла

-рацию за I квартал мы подали в начале апреля. А 20 апреля получили два счета-фактуры от поставщиков:

первый - от 06.04.2017 - по товарам, полученным 30.03.2017;

второй - от 07.04.2017 - по авансу, перечисленному 31.03.2017.

Кроме того, нашли другую ошибку в декларации - занизили сумму реализации. Так что придется подавать уточненку за I квартал. Можно ли отразить в ней вычеты по счетам-фактурам, полученным 20 апреля?

В уточненной декларации по НДС за I квартал вы сможете отразить вычет только по счету-фактуре, выставленному по товарам, принятым на учет до конца мартап. 1.1 ст. 172 НК РФ ; Письма Минфина от 28.07.2016 № 03-07-11/44208 , от 30.05.2016 № 03-03-06/1/31061 . Для этого вам надо зарегистрировать такой счет-фактуру в дополнительном листе книги покупок за I кварталп. 4 Правил ведения книги покупок, утв. Постановлением Правительства от 26.12.2011 № 1137 , а потом сформировать уточненную НДС-декла -рацию.

Кстати, независимо от даты выставления счета-фактуры ваш продавец должен был отразить реализацию в НДС-декла -рации за тот квартал, в котором отгрузил товар. То есть в I квартале 2017 г. Так что программа налоговиков должна найти пару счету-фактуре, который вы отразите в разделе 8. С подтверждением вычета входного НДС у вас не должно быть сложностей.

А вот вычет авансового НДС заявить в декларации за I квартал вам не удастся. Его вы можете зарегистрировать только в книге покупок за квартал, в котором получен счет-фактура от продавца, - то есть в книге за II кварталПисьмо Минфина от 24.03.2017 № 03-07-09/17203 . Кстати, на III и последующий кварталы перенести вычет авансового НДС тоже нельзяп. 12 ст. 171 , п. 9 ст. 172 НК РФ .

Регистрация в книге покупок счета-фактуры с нулевым НДС

В I квартале 2017 г. мы зарегистрировали в книге покупок несколько счетов-фактур с нулевым НДС (услуги облагаются по ставке 0%). Инспекция прислала требование исключить такие счета-фактуры из раздела 8 декларации. Требует представить уточненку. Права ли инспекция?

Можно согласиться с тем, что не нужно регистрировать в книге покупок счета-фактуры с нулевым НДС, полученные от контрагентов. Ведь эта книга заполняется только с целью заявления вычета входного НДСп. 1 Правил ведения книги покупок, утв. Постановлением Правительства от 26.12.2011 № 1137 . А по счетам-фактурам с нулевым налогом вычет получить не удастся.

Но уточненную декларацию вы обязаны представить, только если в первоначальной была занижена сумма НДС, подлежащая уплатеп. 1 ст. 81 НК РФ . Так что инспекция не права, требуя от вас представления уточненки в обязательном порядке.

Подав уточненную декларацию, вы лишь увеличите срок проведения камеральной проверки. Отведенные на нее 3 месяца начнут течь зановоп. 2 ст. 88 НК РФ .

Вычет по НДС от подрядчика: заявляем не ранее принятия к учету работ

В I квартале подрядчик закончил строительные работы. 30 марта выслал нам уведомление о необходимости принятия работ. Акт и счет-фактура датированы 05.04.2017. Поскольку счет-фактуру мы получили до 25.04.2017, а работы завершены в I квартале, мы заявили в нем вычет НДС. Но в инспекции требуют уточненку. Говорят, что их программа обнаружила расхождение типа «разрыв». Что это значит и что нам делать?

Вы получили требование о представлении пояснений или уточненной декларации, сформированное в автоматическом режиме программой «АСК НДС-2». Расхождение типа «разрыв» означает, что счету-фактуре, зарегистрированному в вашей книге покупок, не нашлось пары у вашего контрагента. Это произошло потому, что ваш подрядчик зарегистрировал счет-фактуру в книге продаж не в I квартале, а во II. И у него были для этого все основания. Ведь работы по договору строительного подряда считаются выполненными только после того, как они приняты заказчиком (или в случае его необоснованного отказа - на дату одностороннего акта)п. 4 ст. 753 ГК РФ .

Ваш акт подписан во II квартале 2017 г. Следовательно, в I квартале у вас еще не было законных оснований для принятия результатов этих работ к учету. И только начиная со II квартала вы можете воспользоваться вычетом входного НДС по строительным работам.

Вычет импортного НДС можно отложить

В начале марта 2017 г. ввезли товар из Беларуси. НДС при импорте уплатили в конце марта. Декларацию по косвенным налогам, заявление о ввозе подали в начале апреля. Обязательно ли принимать к вычету ввозной НДС в I квартале 2017 г.? Можно ли отложить такой вычет на II квартал?

Вы не только не должны, но и не имеете права заявлять в I квартале 2017 г. вычет НДС, уплаченного при ввозе товаров из Беларуси. Ведь в марте вы только ввезли товар, приняли его к учету и уплатили НДС. Но у вас еще не было отметки инспекции на заявлении о ввозе товара, подтверждающей уплату налога. Значит, в I квартале еще не соблюдаются условия для вычета. Следовательно, вычет этого НДС возможен только начиная со II квартала 2017 г.пп. 20 , . При этом не имеет значения, импортирован товар из страны ЕАЭС или из других стран.

Важно! Если бухгалтер планирует внести корректировки в прошлый период и налог не занижен, то корректировка налоговых данных в 1С 8.3 производится вручную.

Рассмотрим пример.

Допустим, общество «Конфетпром» в марте обнаружило техническую ошибку при предоставлении услуг связи за декабрь 2015 года, сумма затрат была превышена на 30 600 руб.

Было оформлено документом Поступление (акты, накладные) из раздела Покупки. Также сразу был зарегистрирован счёт-фактура:

Также был выставлен счёт-фактура:

и был принят НДС к вычету:

На данное поступление был оформлен корректирующий документ .

Важно определить причину корректировки (вид операции):

- Исправление собственной ошибки – если допущена техническая ошибка, но первичные документы правильные.

- Исправление первичных документов – если соответствие товаров/услуг и прочего не совпадает с первичными документами, техническая ошибка в документах поставщика.

Рассмотрим данный пример при двух этих ситуациях.

Собственная ошибка

В данном случае допущена техническая ошибка в сумме бухгалтером, поэтому выбираем Исправление собственной ошибки:

При редактировании документа прошлого периода в поле Статья прочих доходов и расходов устанавливаются Исправительные записи по операциям прошлых лет. Это статья доходов/расходов с видом статьи Прибыль (убыток) прошлых лет:

На закладке Услуги заносим новые данные:

При проведении документ формирует сторнирующие проводки в сторону уменьшения, если окончательная сумма меньше исправленной. И дополнительные проводки на недостающую сумму при обратной ситуации:

Помимо этого, при корректировке прошлого периода в 1С 8.3 создаются корректировочные проводки прибыли (убытка):

В Книге покупок отображается скорректированная сумма НДС:

После исправления прошлого периода в 1С 8.3 необходимо сделать за прошлый год в разделе Операции – Закрытие месяца в декабре.

Как исправить ошибку, если забыли внести расходную накладную, как учитывать «забытые» неучтенные документы в части налогового учета при расчете налога на прибыль в 1С 8.3 читайте в

Техническая ошибка в документах поставщика

При допущенной ошибке поставщика Вид операции устанавливаем Исправление в первичных документах. Указываем номер исправления как для поступления, так и для счёта-фактуры:

На закладке Услуги указываем правильное значения:

Документ делает аналогичные проводки с исправлением собственной ошибкой по корректировке прошлого периода. Также можно распечатать исправленные печатные документы.

Товарную накладную:

Счет-фактуру:

Для отражения исправленного счёта-фактуры в Книге покупок необходимо создать документ Формирование записей книги покупок из раздела Операции, выбрав Регламентные операции по НДС:

Помимо основного листа в Книге покупок:

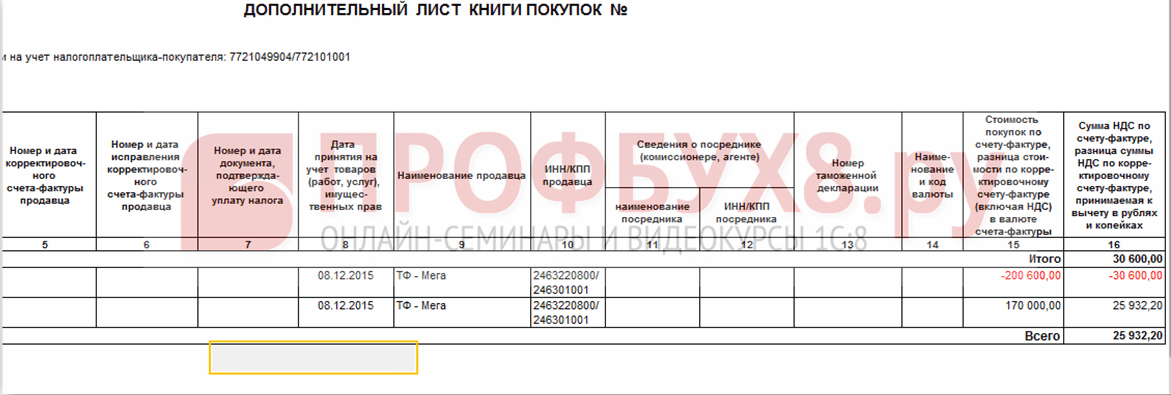

Исправление также отражается в дополнительном листе:

Корректировка реализации прошлого периода

Рассмотрим на примере.

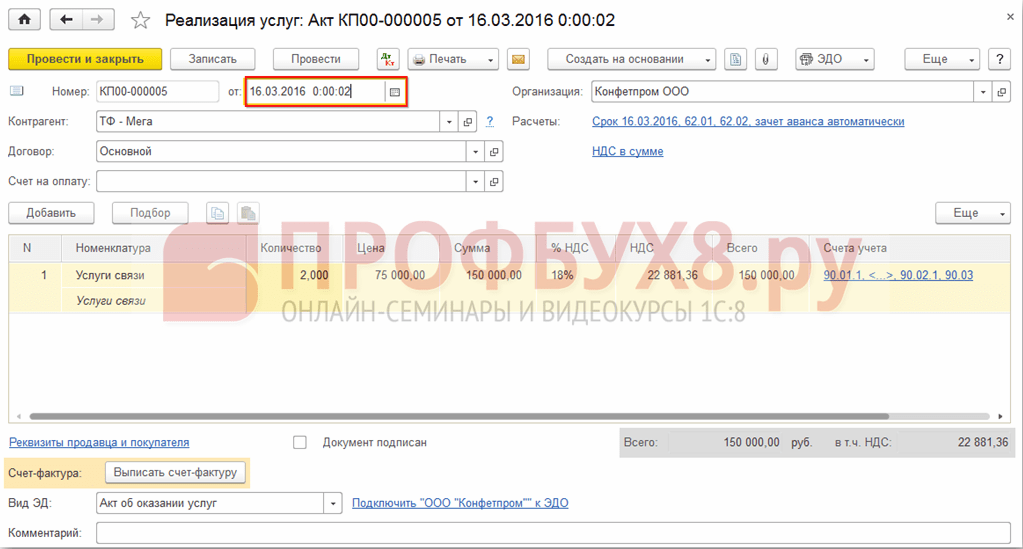

Допустим, общество «Конфетпром» в марте обнаружило техническую ошибку при реализации услуг связи за декабрь 2015 года, сумма доходов была занижена на 20 000 руб.

Была оформлена документом Реализация (акты, накладные) из раздела Продажи. Также сразу был зарегистрирован счёт-фактура:

На данную реализацию был оформлен корректирующий документ Корректировка реализации. Вид операции при технической ошибке выбирается Исправление в первичных документах. На закладке Услуги необходимо внести корректирующие изменения:

Также необходимо выставить исправленный счёт-фактуру:

В движениях отражаются корректирующие проводки:

Исправленная реализация отражается в дополнительном листе Книги продаж. Для её формирования необходимо перейти на страницу Продажи – Книга продаж:

Как исправить ошибку в документах поступления или отгрузки, которая задевает первичные документы, а также специальные регистры налогового учёта рассмотрено в следующей .

Аннулирование ошибочно занесённого документа

Бывают ситуации, когда ошибочно занесён документ, например, создан .

Например, общество «Конфетпром» в марте обнаружило несуществующий документ поступления услуг связи за декабрь 2015 года.

Производится ручной операцией Сторно-операцией в Операции, введённые вручную из раздела Операции.

В поле Сторнирующий документ выбрать ошибочно введённый документ. Данный сторно документ сторнирует все проводки, а также начисление НДС:

Для занесения сторно операции в Книгу покупок необходимо создать Отражение НДС к вычету из страницы Операции:

- В документе необходимо установить все галочки;

- Обязательно указать дату записи дополнительного листа:

На закладке Товары и услуги:

- Заполнить данные из расчётного документа и установить отрицательную сумму;

- Проконтролировать, чтобы в поле Событие было установлено значение Предъявлен НДС к вычету:

Проверить правильно ли отражено аннулирование ошибочного документа можно в Книге покупок – раздел Покупки:

Как отразить реализацию прошлого периода

Рассмотрим на примере.

Допустим, общество «Конфетпром» в марте обнаружило неотражённую реализацию услуг связи за декабрь 2015 года.

Для отражения забытого документа реализации в 1С 8.3 формируем Реализация (акты, накладные) на дату нахождения ошибки. В нашем случае март, а не декабрь:

В документе счёт-фактура указываем дату исправления (март) и эта же дата указывается в Выставлен (передан контрагенту):

Для отражения НДС в прошлом периоде необходимо установить галочку Ручная корректировка и исправить в регистре НДС Продажи:

- Запись дополнительного листа – установить Да;

- Корректируемый период – установить дату изначального документа. В нашем случае декабрь:

Возможно, будет полезно почитать:

- Очень сильная мантра нежности и любви Разновидности мантр для привлечения любви ;

- Что происходит с политическими ток-шоу российского телевидения ;

- Как варить бульон из индейки ;

- Порядок декларирования товаров, перемещаемых физическими лицами Порядок декларирования товаров физическими лицами ;

- Гадание Двойняшки онлайн ;

- Сферическая геометрия Свойства числовой окружности ;

- Управляющая инвестиционная компания ;

- Почему нельзя здороваться через порог? ;